K 1. 1. 2024 by se dle současného návrhu měly změnit podmínky pro odvody pojistného na sociálním zabezpečení a na zdravotním pojištění.

Pro rok 2023 platí, že do částky 10 000 Kč se neodvádí pojistné na sociální zabezpečení a zdravotní pojištění, a to bez ohledu na počet uzavřených dohod o provedení práce v daném kalendářním měsíci. Účast na nemocenském pojištění tedy vzniká až při překročení této hranice u jednoho zaměstnavatele. Navíc při podepsání prohlášení poplatníka daně z příjmů fyzických osob ze závislé činnosti dosahují uplatněné slevy na dani vyšších hodnot než odvod zálohové daně. Toto prohlášení ovšem může mít zaměstnanec podepsané pouze u jednoho poplatníka, tzn., že u ostatních zaměstnavatelů podléhá tato dohoda 15 % srážkové dani.

Zaměstnanec může následně využít možnost zahrnutí těchto dohod do jeho daňového přiznání. V případě, kdy uplatňuje zaměstnanec pouze slevu na poplatníka, nebudou tyto příjmy podléhat zdanění až to částky 205 600 Kč.

Dle vládního návrhu konsolidačního balíčku budou od roku 2024 stanoveny dva limity v případě dohod o provedení práce:

- Limit pro odvody pojistného na sociálním zabezpečení a na zdravotní pojištění bude u jednoho zaměstnance stanoven ve výši 25 % průměrné mzdy.

- V případě práce na dohodu o provedení práce u více zaměstnavatelů bude limit pro odvody stanoven ve výši 40 % průměrné mzdy.

Při překročení těchto limitů bude zaměstnanci odvedeno pojistné. Konsolidační balíček přináší i novou evidenční povinnost týkající se dohod o provedení práce.

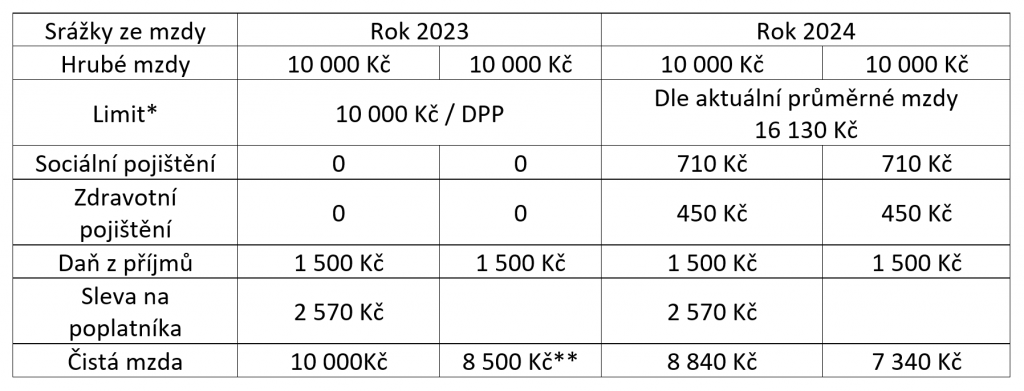

Tabulka níže znázorňuje porovnání současné a plánované úpravy odvodů u zaměstnance mající příjem z dohod o provedení práce u dvou zaměstnavatelů v částce 10 000 Kč.

* Hranice pro účast na sociálním a zdravotním pojištění

* Hranice pro účast na sociálním a zdravotním pojištění

** v případě zahrnutí této dohody do daňového přiznání poplatníka, který nemá jiné příjmy než příjmy z dohod, bude částka sražené daně vrácena.